Producto de los distintos “cepos”, impuestos y restricciones, en la Argentina se da un fenómeno difícil de encontrar en otras partes del mundo: conviven, en el mercado y en la “calle”, más de una decena de “tipos de dólares” con distintas cotizaciones.

Más allá de que se naturalizó esta anormalidad, la situación impacta al realizar inversiones y producir. Y en escenarios volátiles alimenta todavía más la inflación.

Uno por uno, cuáles son los tipos de dólares

Existe al menos una docena de “tipos de cambio” en el país, que varían según los impuestos o descuentos que se le realicen.

Minorista: este tipo de cambio quedó sólo como base para calcular las diferentes cotizaciones, ya que a su valor se le suman distintos impuestos, ya sea para realizar compras en el exterior con tarjeta o bien para adquirir el cupo de u$s200 para atesorar. Cada entidad informa su cotización minorista, utilizando como referencia los valores del Banco Nación.

Mayorista: su precio está directamente regulado por el Banco Central (BCRA) y es menor al del minorista. En este mercado operan entidades financieras y empresas para realizar transacciones de comercio exterior o saldar deudas. Con el objetivo de cuidar las reservas, la autoridad monetaria implementó distintas restricciones o “condiciones” para las firmas que lo operan.

“Solidario” o “ahorro”: se puede conseguir a través de la modalidad de home banking o directamente en las sucursales de los bancos con el fin de atesoramiento. Al precio minorista debe añadirse 30% del Impuesto Para una Argentina Inclusiva y Solidaria (Impuesto PAIS) y 35% de la percepción a cuenta del Impuesto a las Ganancias.

Si bien cada persona tiene un cupo mensual de u$s200, muchas no pueden adquirirlo, por ejemplo, beneficiarios de planes sociales, quienes cobraron su salario a través del ATP o REPRO, o aquellos que refinanciaron algún saldo de la tarjeta de crédito a 12 meses, entre otros casos. Cada inicio de mes el Banco Central renueva el cupo para obtener divisas estadounidenses a este tipo de cambio, que se aplica desde septiembre de 2020. Además, también incide sobre las compras realizadas con tarjeta en moneda extranjera, como por ejemplo al pagar servicios como Netflix o Spotify. Cabe aclarar, además, que para quienes excedan el límite mensual, el dinero se computará para los meses siguientes y, por consiguiente, se acotará el límite.

Turista o Tarjeta: este tipo de cambio se “separó” del “solidario”: el Gobierno incrementó un 10% la percepción a cuenta de Ganancias para aquellas compras en moneda extranjera realizadas con tarjetas de crédito, ya sea en viajes o plataformas del exterior como Netflix. Al tipo de cambio minorista se le debe sumar un 30% del Impuesto PAIS y un 45% a cuenta de Ganancias.

Blue: también conocido como libre o informal, se consigue en “cuevas” y no está regulado por el BCRA. Al ser de libre acceso, sin topes, su cotización suele ubicarse por encima de los tipos de cambio oficiales.

Contado con liquidación o CCL: es el dólar al que habitualmente recurren las empresas que no pueden acceder al mercado oficial. Se compra un bono en pesos y luego es vendido en el exterior, en dólares.

MEP o Bolsa: es una variante legal para adquirir dólares, sin límites. Se compra un bono en pesos y luego se vende en dólares pero, a diferencia del caso anterior, el depósito es en un banco local. Hay que esperar un día de “parking” entre el momento de la compra y la venta.

Soja: se trata del valor que reciben los productores de granos, luego de descontar el 33% de retenciones al valor oficial. El Gobierno lanzó una “nueva versión” que permite a los productores usar el dinero de la exportación en:

• 70% en depósito a la vista en pesos ajustado por el tipo de cambio minorista.

• 30% se puede usar para comprar al solidario.

Igualmente, se trata de un régimen temporal que regirá hasta el 31 de agosto.En el Central estimaron que durante las próximas semanas podrían entrar cerca de u$s2.500 millones con el régimen de promoción a las exportaciones de los productores de soja.

Netflix: Se denomina así al tipo de cambio con el que se pagan las plataformas de streaming. Si bien están cotizadas en moneda extranjera, no se les aplican los mismos recargos que corren para el “dólar tarjeta”. Al ser considerados “servicios digitales”, el impuesto PAIS es del 8% y no del 30%; que se suma al 45% de percepción a cuenta de Ganancias.

Cripto: es la manera de “dolarizarse” con criptomonedas. La manera más común es adquiriendo stablecoin, que mantienen paridad con la divisa estadounidense, como Tether (USDT), USD Coin (USDC) y Dai (DAI). Puede accederse a través de exchanges o billeteras virtuales. Su cotización suele estar en línea con el CCL y el blue, y al no depender de ninguna entidad, puede operarse las 24 horas.

Dólar del conocimiento: en junio, el BCRA habilitó a los freelancers que trabajan para empresas del exterior a que cambien los dólares al valor del dólar MEP. La resolución contempla un límite de hasta u$s12.000 al año: el resto, debe pesificarse al oficial.

Dólar Amazon, Mercado Libre y PayPal: se consigue en plataformas persona a persona, como Airtm, Paxful o Binance. Así, es posible hacerse de tarjetas de regalo de Amazon a 25% de su valor nominal (blue), comprar estas giftcards en Mercado Libre a un precio similar al blue o la compraventa de crédito en PayPal.

Restricciones y proliferaciónMartín Kalos, director de EPyCA Consultores, señala a iProUP que la multiplicidad de tipos de cambio obedece a dos cuestiones: • Restricciones cuantitativas: “Al no tener la posibilidad de acceder al oficial, se forman mercados paralelos que cotizan a otro precio, ya que se está segmentando la oferta y la demanda”. • Tipo de cambio efectivo: “En la parte teórica, el tipo de cambio sigue siendo el mismo, el oficial, pero los pesos que se paga o recibe son distintos producto de un subsidio o impuesto”. Otro ejemplo de esto último es el dólar tarjeta o el dólar soja. “Cuando se realiza una exportación, se deben pagar retenciones: por cada dólar, se recibirá un 33% menos de pesos al oficial. Se puede decir que el tipo de cambio efectivo, el ‘dólar soja’, cotiza menos que el oficial”, detalla. |

Los problemas con las brechas

La convivencia de las cotizaciones de los 12 tipos de dólar trae problemas en la economía del día a día en el país, sobre todo, cuando los libres aumentan y se separan demasiado de los oficiales.

La convivencia de las cotizaciones de los 12 tipos de dólar trae problemas en la economía del día a día en el país, sobre todo, cuando los libres aumentan y se separan demasiado de los oficiales.

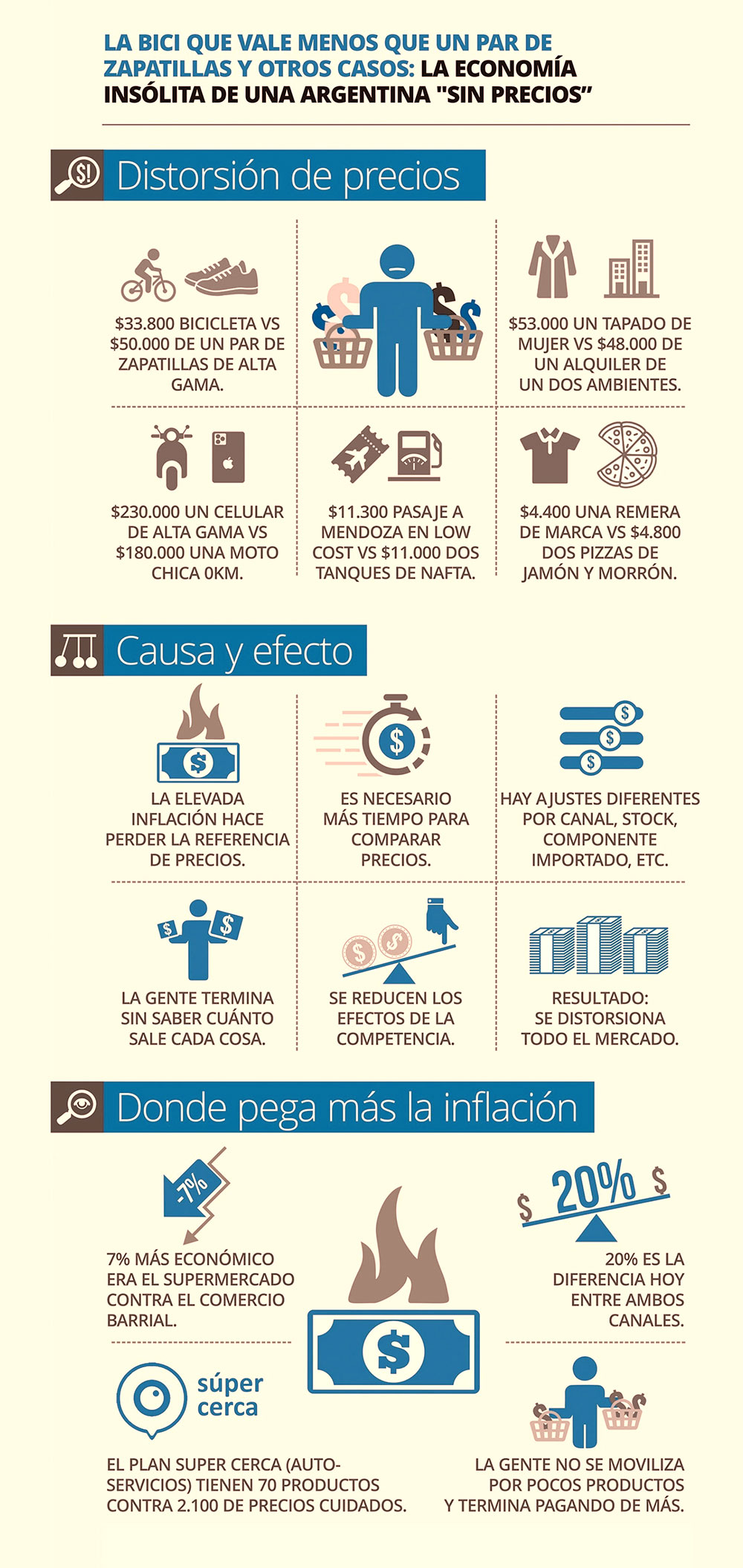

“Las distorsiones que generan las brechas cambiarias hacen que se pierdan los precios de referencia. También provocan que los argentinos usen al paralelo para determinados servicios y el oficial para otros”, señala a iProUP Damián Di Pace, director de la consultora Focus Market.

El analista ejemplifica que “para importar, se utiliza el tipo de cambio oficial; para pagar Netflix o compras afuera, el ‘tarjeta’; para liquidar granos, un cambio más bajo. Entonces, para cada actividad económica, existe un desdoblamiento cambiario y eso genera una pérdida de referencia y previsibilidad para la economía muy grande. Tanto para las empresas, como para personas”.

Arbitrajes y distorsiones

En ese sentido, Martín Kalos, director de EPyCA Consultores, señala a iProUP que “el Gobierno está optando que los paralelos se usen entre privados, con poca intervención. Aunque hay momentos en los que intervino y mucho”.

“Esto no evita que haya arbitrajes e incentivos para subfacturar exportaciones y pagar menos retenciones; o sobrefacturar importaciones para acceder al oficial y tener más dólares comprados que los que se pagaron en el exterior”, añade Kalos.

También promueve realizar una operación con dólar tarjeta y pagar vendiendo divisa al blue. “Esto genera oportunidades de arbitraje entre quienes tienen la oportunidad de operar en estos mercados porque tienen una capacidad de ahorro o acceso a estas herramientas”, sostiene.

“La inflación y coexistencia de tantos tipos de cambios distintos llevan a una dispersión de precios muy amplia, en la cual los incentivos no siempre están alineados, porque es muy difícil tener todo el tiempo estos instrumentos equilibrados en torno a lo que le conviene a la economía y la sociedad”, cerró.

Fuente: Medios Digitales